fap

“Precisamos amadurecer discussão da reforma do Imposto de Renda”

Avaliação é do economista Bernard Appy, em entrevista à revista Política Democrática online de novembro

Cleomar Almeida, da equipe da FAP

O economista Bernard Appy, ex-secretário executivo e de política econômica do Ministério da Fazenda, diz que o Brasil precisa avançar na discussão da reforma do Imposto de Renda. “Sem dúvida, é um daqueles temas que mais cedo ou mais tarde o Brasil vai acabar enfrentando e, espero eu, enfrentando de forma adequada”, afirma, em entrevista exclusiva à revista mensal Política Democrática online de novembro (37ª edição), lançada nesta quarta-feira (17/11).

A revista é editada pela Fundação Astrojildo Pereira (FAP), sediada em Brasília. A instituição disponibiliza, gratuitamente, em seu portal, todo o conteúdo da publicação mensal na versão flip.

“Ainda precisamos amadurecer mais na discussão da reforma do Imposto de Renda. Olhar as várias alternativas que existem e avaliar custos e benefícios de cada uma delas”, afirma Appy. Um dos maiores especialistas no sistema tributário brasileiro, ele é do Centro de Cidadania Fiscal – um think tank independente, com objetivo de contribuir para melhorar a qualidade do sistema tributário no país e para o sistema de gestão fiscal brasileiro.

Na entrevista, Appy afirma que a discussão sobre a reforma do Imposto de Renda é inevitável. “Isso vai acabar acontecendo. Caso contrário, vamos continuar sendo um país que não cresce, um país excessivamente desigual. Temos de enfrentar essas questões se pretendermos tornar o Brasil um país mais inclusivo, que ofereça perspectivas para as pessoas”, destaca.

De acordo com o economista, não adianta resolver o problema distributivo e não ter crescimento. “É fundamental abrir oportunidades para as pessoas com o crescimento econômico. E a reforma tributária trata dessas questões centrais para o futuro do Brasil: a questão distributiva, a questão do crescimento e a questão da inclusão social”, pondera.

Appy, que se dedica a desatar o complexo sistema tributário brasileiro desde a década passada, foi um dos mentores do estudo que deu base para a criação da Proposta de Emenda à Constituição (PEC) 45, do deputado federal Baleia Rossi (MDB-SP). Por decisão do presidente da Câmara dos Deputados, Arthur Lira (PP-AL), a comissão especial da Casa que analisava o mérito da reforma tributária foi suspensa em maio passado.

O projeto da PEC 45 teve como principal ponto a unificação de tributos federais (PIS, Cofins e IPI), estaduais (ICMS) e municipais (ISS). Batizado de Imposto sobre Bens e Serviços (IBS), o novo tributo seguiria o modelo do Imposto sobre Valor Agregado (IVA), aplicado em outros países.

Atualmente a reforma tributária está em discussão no Senado Federal por meio da Proposta de Emenda à Constitução 110/2019, que prevê a substituição de nove tributos, o IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS, ISS, pelo IBS. A diferença entre as propostas é essencialmente de prazo: 2 anos de teste e 8 de transição na PEC 45 e 1 ano de teste e 5 de transição na PEC 110.

Veja lista de autores da revista Política Democrática online de novembro

A íntegra da entrevista de Appy pode ser conferida na versão flip da revista, disponível no portal da FAP, gratuitamente. A nova edição da revista da FAP também tem reportagem especial sobre as novas composições familiares, além de artigos sobre economia, cultura e política.

Compõem o conselho editorial da revista o diretor-geral da FAP, sociólogo e consultor do Senado, Caetano Araújo, o jornalista e escritor Francisco Almeida e o tradutor e ensaísta Luiz Sérgio Henriques. A Política Democrática online é dirigida pelo embaixador aposentado André Amado.

Veja todas as edições da revista Política Democrática online!

Felisberta: marca da memória por justiça social e democracia

Professora aposentada da UFF foi um dos grandes nomes do PCB no Rio de Janeiro e morreu no sábado (13/11)

Cleomar Almeida, da equipe da FAP

Educação é a palavra que resume a trajetória da pedagoga Maria Felisberta Baptista Trindade. Ela passou por salas de aula do ensino fundamental ao nível superior, sempre usando sua profissão como meio de ação transformadora e em defesa da justiça social e da democracia. A Fundação Astrojildo Pereira (FAP) lamenta a morte dela, no sábado (13/11), aos 91 anos.

Ela atuou na Faculdade de Educação da Universidade Federal Fluminense (UFF), como professora, coordenadora do curso de pedagogia, diretora e membro titular do Conselho Universitário. Graduada em pedagogia, também ensinou língua portuguesa, na educação fundamental.

Felisberta, como é lembrada carinhosamente por parentes, amigos e admiradores, teve a vida marcada por atuação em movimentos sociais e políticos. O nome dela ecoou, em diversas esferas, como referência de mulher, professora, gestora pública e militante.

Uma parte de sua especial história está contida no documentário Felisberta, Uma Mulher de Luta.

Exerceu, em Niterói, os cargos de coordenadora-geral de Planejamento, secretária municipal de Educação e Cultura, presidente da Fundação Municipal de Educação, presidente do Conselho Municipal de Ciência e Tecnologia e membro Titular do Conselho Municipal de Política para Mulheres e do Conselho Municipal de Educação.

Presente nos movimentos sociais e políticos, a professora Felisberta fundou a Associação Feminina Fluminense, seção da Federação de Mulheres do Brasil, criada por militantes do Partido Comunista Brasileiro (PCB), organização política a que ela pertenceu.

Cidadã Niteroiense por ato da Câmara Municipal, em 1991, a carioca Felisberta voltaria a ser homenageada pela cidade, onde efetivamente viveu e trabalhou, com a Ordem do Mérito Municipal, no grau de Comendadora.

Felisberta, enquanto aposentada da UFF, era do Conselho Deliberativo da Associação de Professores inativos da Universidade Federal Fluminense (ASPI-UFF), de que foi presidente entre 2001 e 2008.

Ela escreveu sua história como professora atuante nas lutas da classe trabalhadora, presente em todos os momentos cruciais da história moderna e contemporânea do Brasil. Na memória, fica destacada sua atuação política, sobretudo, nas manifestações em defesa da democracia, dos direitos de trabalhadores e contra todas as formas de opressão.

“Análise de conjuntura não é jogo de adivinhação”, diz Luiz Carlos Azedo

Jornalista e colunista político ministrou oitava aula do curso Jornada Cidadã 2022, realizado pela FAP

Cleomar Almeida, da equipe da FAP

“A análise da conjuntura não é um jogo de adivinhação. Não nos permite fazer uma previsão exata e precisa, como se fosse um cálculo matemático, porque a conjuntura está em constante mudança”, afirma o jornalista e colunista político Luiz Carlos Azedo. Ele vai explicar o assunto, nesta quarta-feira (17/11), a partir das 19 horas, na oitava aula do curso Jornada Cidadã 2022.

- Clique aqui e inscreva-se no curso!

Realizado pela Fundação Astrojildo Pereira (FAP), sediada em Brasília, em parceria com o Cidadania, o curso tem aulas telepresenciais e está disponível na plataforma Somos Cidadania, gratuitamente. O acesso é restrito a alunos matriculados filiados ao partido ou simpatizantes.

“A aula vai abordar como fazer análise de conjuntura. O objetivo é estimular as pessoas a tirarem suas próprias conclusões, a partir de uma metodologia de análise acessível a qualquer pessoa”, diz Azedo.

O jornalista também destaca como será a metodologia da aula, que, segundo ele, será baseada em pressupostos da ciência política clássica.

“Levaremos em conta os pressupostos da ciência política clássica, isto é, a objetividade dos fatos e os elementos permanentes do processo político que precisam ser identificados para a ação política propriamente dita”, afirma Azedo.

O curso

As inscrições no curso podem ser feitas, diretamente, na plataforma de educação a distância Somos Cidadania, que é totalmente interativa, moderna, com design responsivo e tem acesso gratuito para matriculados. Nela, além das aulas, os alunos têm à disposição uma série de informações relevantes e atuais sobre o contexto político brasileiro e eventos contínuos realizados pela FAP.

O curso, segundo a coordenação, reúne uma série de professores altamente qualificados para abordar temas que afetam diretamente o dia a dia das pessoas e devem ser encarados por meio de políticas públicas eficazes, em meio a um cenário tomado pela pandemia da covid-19.

Presidente do Conselho Curador da FAP, coordenador do curso e ex-prefeito de Vitória (ES) por dois mandatos, o médico Luciano Rezende destacou que o curso de formação dá continuidade à missão da entidade de formar líderes comprometidos com a “boa política”.

Vídeos de aulas anteriores

Leia mais

Curso Jornada Cidadã 2022 mostra uso estratégico das redes sociais

‘Comunicação política é como droga’, diz jornalista e publicitário Edson Barbosa

‘É preciso criatividade para firmar projeto político com valores’, diz Arnaldo Jordy

Marcelo Nunes vê avanço em federação partidária: “Muito positiva”

Rubens Bueno discute estratégias de pré-campanha na Jornada Cidadã 2022

Direitos políticos são abordados na segunda aula da Jornada Cidadã 2022

História e identidade do Cidadania 23 são temas de aula da Jornada Cidadã 2022

Professores sugerem obras para alunos do curso Jornada Cidadã 2022

FAP abre inscrições para curso de formação política Jornada Cidadã 2022

RPD || Editorial: Balanço e perspectivas

É difícil mensurar hoje os custos presentes e futuros da condescendência com um governo inaceitável, sob qualquer perspectiva

Resta menos de um ano para o segundo turno das eleições de 2022, e o calendário prossegue sua marcha. A perspectiva das eleições já domina o cenário político e a cada mês ocupará fatia maior das preocupações e projetos de todos os atores.

No plano mais geral, a conjuntura no último ano do mandato presidencial parece marcada pela estabilização e relativo sucesso do pacto firmado entre o Presidente e a maioria da Câmara dos Deputados, dividida entre governistas convictos e ocasionais, radicais e Centrão. No fundo, uma barganha simples, mas eficaz: recuo no discurso e nas manifestações golpistas, contra a garantia da continuidade do mandato. Nem golpe, nem impeachment.

É difícil mensurar hoje os custos presentes e futuros da condescendência com um governo inaceitável, sob qualquer perspectiva. Mas em algum momento, o ônus da reconstrução do país, em termos econômicos, institucionais, políticos e culturais, terá de ser enfrentado.

Na perspectiva do governo, 2022 se apresenta como um ano difícil. Apesar do arrefecimento esperado da pandemia, as consequências dos trabalhos da Comissão Parlamentar de Inquérito se farão presentes. Simultaneamente, tudo aponta para o agravamento do quadro econômico, ou seja, estagnação com inflação, desemprego e pauperização da população. O vetor resultante é uma perspectiva eleitoral precária, alimentada apenas pela expectativa dos erros dos adversários.

Para a base parlamentar do governo, a incerteza é ainda maior. Deputados federais enfrentarão uma eleição na qual os ventos da opinião pública já mudaram de direção. O viés para a direita, dominante em 2018, cedeu lugar, ao que tudo indica, à inflexão para o centro e para a esquerda. Além disso, deputados federais eleitos por um sistema eleitoral personalista perderam, com a mudança da regra, uma de suas muletas: a livre coligação entre partidos, mecanismo de distorção do sistema proporcional e de incentivo à irresponsabilidade dos mandatários.

Finalmente, resta avaliar as possibilidades do conjunto das forças oposicionistas. A conjuntura, em abstrato, seria favorável a elas. No entanto, para dar concretude a essa vantagem é preciso discernimento e perseverança. Urge agora clareza para compreender as convergências e divergências no interior desse campo, bem como sabedoria para dar a prioridade devida aos vetores da unidade, mantendo no segundo plano as diferenças, legítimas, de projetos para o país.

Em outras palavras, há que articular e consolidar, ao longo do ano, principalmente no período da campanha, os objetivos eleitorais específicos de cada partido e coligação com o objetivo maior e permanente de defesa do estado democrático de direito.

RPD || Entrevista Especial - Bernard Appy: "Tributação do consumo no Brasil só tem exceção, não tem regra"

Reforma tributária precisa trazer mais simplicidade, racionalidade e equilíbrio para o Brasil ganhar competitividade, avalia Bernard Appy

Caetano Araújo e André Amado / RPD Online

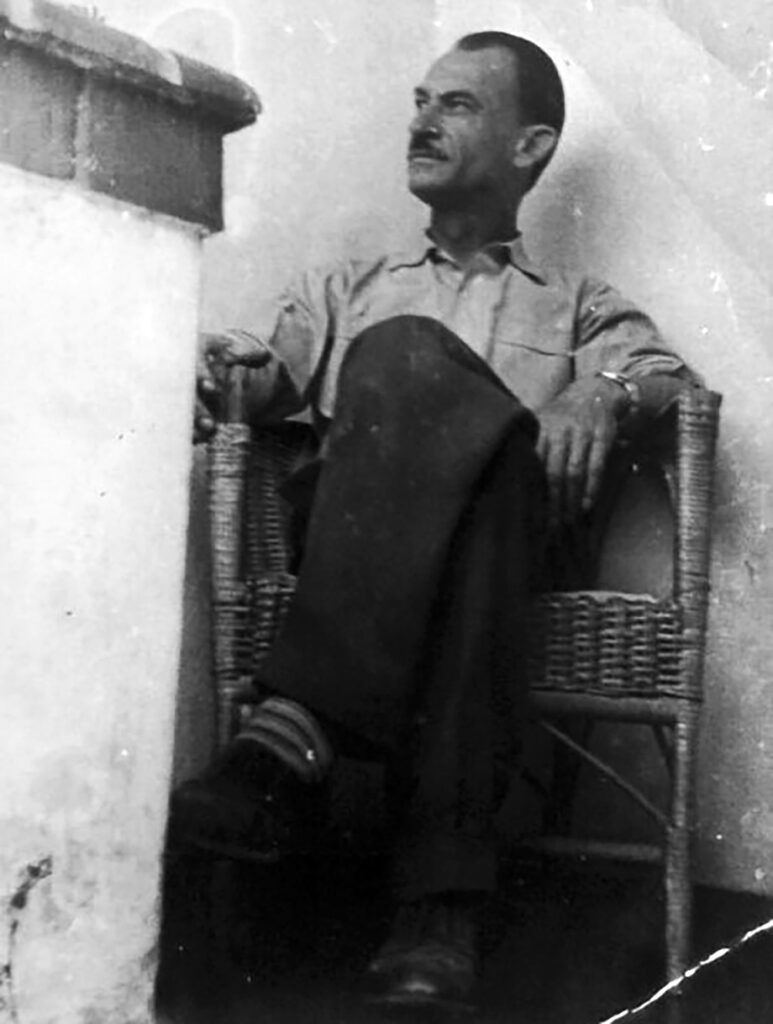

Um dos maiores especialistas no complicado sistema tributário brasileiro, o economista Bernard Appy, do Centro de Cidadania Fiscal – um think thank independente, cujo objetivo é contribuir para melhorar a qualidade do sistema tributário no Brasil e para o sistema de gestão fiscal brasileiro – é o entrevistado especial desta 37a edição da Revista Política Democrática Online.

Appy, que se dedica a desatar o injusto e complexo sistema tributário brasileiro desde a década passada, quando atuou como secretário executivo e de política econômica do Ministério da Fazenda, foi um dos mentores do estudo que deu base para a criação da Proposta de Emenda à Constituição (PEC) 45, do deputado federal Baleia Rossi (MDB-SP). Por decisão do atual presidente da Câmara dos Deputados, Arthur Lira (PP-AL), a comissão especial da Casa que analisava o mérito da reforma tributária foi sustada em maio passado.

O projeto da PEC 45 teve como principal ponto a unificação de tributos federais (PIS, Cofins e IPI), estaduais (ICMS) e municipais (ISS). Batizado de Imposto sobre Bens e Serviços (IBS), o novo tributo seguiria o modelo do Imposto sobre Valor Agregado (IVA), aplicado em outros países.

Atualmente a reforma tributária está em discussão no Senado Federal por meio da PEC 110/2019, que prevê a substituição de nove tributos, o IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS, ISS, pelo IBS. A diferença entre as propostas é essencialmente de prazo: 2 anos de teste e 8 de transição na PEC 45 e 1 ano de teste e 5 de transição na PEC 110.

Na entrevista à Revista Política Democrática Online, ele explica a importância de uma reforma tributária ampla, que simplifique o pagamento de tributos no Brasil e que foque, sobretudo, no aumento de produtividade. Appy também comenta o PL 2337, que trata do Imposto de Renda, que é de autoria do Poder Executivo e que tem sido alvo de críticas de todos os setores. Confira a entrevista a seguir:

Revista Política Democrática Online (RPD): Há algum tempo, costuma-se discutir as possíveis reformas tributárias a partir de eixos como a centralização, a descentralização, complexidade versus simplicidade, opacidade versus transparência, e progressividade versus regressividade. Em que medida essas questões expressam problemas reais brasileiros, e quais seriam as consequências negativas desses problemas para o país?

Bernard Appy (BA): De fato, um bom sistema tributário tem algumas características: ser simples para o contribuinte; ser transparente, ou seja, as pessoas têm de saber quanto estão pagando de imposto; tem de ser neutro, isto é, o sistema tem de distorcer o mínimo possível a forma de organização da produção, porque, ao distorcer a forma de organização da produção, o sistema geralmente resulta em ineficiência e menor crescimento da economia; e ele tem de ser progressivo, ou seja, quem tem mais capacidade contributiva tem que pagar mais do que tem menos capacidade contributiva. E isso tem de valer para todas as categorias de tributos.

Nós temos cinco categorias principais de tributos: (1) tributos sobre o consumo, que são tributos sobre a produção e a comercialização de bens de serviço, mas que, quando bem desenhados, são tributos sobre o consumo; (2) tributos sobre a renda; (3) tributos sobre o patrimônio, ou a transferência de patrimônio; (4) tributos sobre a folha de salários, que geralmente estão vinculados ao financiamento de benefícios da seguridade social; e (5) tributos regulatórios, desde tributos sobre o comércio exterior, como imposto de importação, até tributos ambientais, que têm ganhado destaque na discussão internacional, mas que é um tema ainda pouco explorado no Brasil.

O sistema tributário brasileiro não tem nenhuma das características desejáveis de um bom modelo de tributação – simplicidade, transparência, neutralidade e progressividade. Temos um sistema que é extremamente complexo - na área de tributações de bem de serviços, provavelmente o mais complexo do mundo. Temos um sistema que é extremamente opaco – quando se está comprando uma mercadoria, ou um serviço, não se tem a menor ideia de quanto de imposto está sendo pago. Temos um sistema que é tudo, menos neutro, pois no Brasil, ao menos na tributação do consumo só tem exceção, não tem regra.

Na tributação do consumo, a maior parte dos países tem um único imposto, que é o imposto sobre valor adicionado, o IVA. O Brasil tem cinco tributos gerais sobre o consumo – o PIS e a COFINS, contribuições federais que têm uma legislação semelhante, mas duas formas de incidência, cumulativa e não cumulativa, o imposto sobre produtos industrializados (IPI), que é federal, o ICMS que é estadual, e o ISS municipal. E cada um desses tributos tem uma quantidade enorme de alíquotas, de benefícios fiscais e de regimes especiais. Não é exagero, portanto, dizer que a gente tem um sistema tributário, que, pelo menos na tributação do consumo, só tem exceção e não tem regra. Ou seja, quando você só tem exceção, todo mundo vai se organizar para tentar se beneficiar da melhor forma possível das exceções, e isso acaba destorcendo completamente a forma de organização da economia e prejudicando o crescimento do país.

Por fim, temos problemas extremamente sérios do ponto de vista da progressividade do sistema tributário, porque, no Brasil, temos falhas no sistema de tributação da renda que fazem com que uma parcela extremamente relevante das pessoas de alta renda seja muito pouco tributada.

Isso decorre de uma série de falhas, como, por exemplo, o modelo brasileiro de tributar exclusivamente na empresa e isentar na distribuição de lucros. Em si, a tributação na empresa e a isenção na distribuição não é um problema distributivo, se o lucro for efetivamente tributado na empresa a 34% – que é a soma da alíquota do Imposto de Renda das Pessoas Jurídicas (IRPJ) com a Contribuição Social sobre o Lucro Líquido (CSLL). Só que, no Brasil, por uma série de fatores, em muitos casos o imposto pago na empresa é muito menor do que 34%. Isso acontece no caso de grandes empresas, porque tem uma série de mecanismos que permitem que o lucro fiscal, ou seja, o lucro tributável, seja muito menor do que o lucro contábil. E acontece também, no caso dos regimes simplificados de tributação, como lucro presumido ou simples.

A título de exemplo, tome-se um profissional liberal, que trabalha por conta própria, cujo faturamento mensal é de R$ 125 mil e que tem despesas da ordem de R$ 25 mil com aluguel de escritório, secretária, outros tributos, exceto tributos sobre o lucro. Esse profissional liberal, que tem uma renda bruta de R$ 100 mil, vai pagar de tributos sobre o lucro apenas 11,9% desses R$ 100 mil pelo regime de lucro presumido, e depois vai distribuir o restante para a pessoa física com isenção.

Já um empregado formal, que tem uma renda de 100 mil reais paga não só 27,5% de imposto de renda de pessoa física (IRPF), mas a empresa ainda paga cerca de 27% de contribuição sobre folha desse empregado, sem contar o FGTS. Como o os benefícios previdenciários do empregado formal são limitados a R$ 6,4 mil, na prática a contribuição sobre a folha da empresa acima desse valor é equivalente a um imposto sobre a renda do empregado. Quando se faz a conta somando o IRPF com a contribuição sobre folha da empresa e deduzindo o valor presente dos benefícios recebidos pelo empregado, chega-se a uma alíquota sobre a sua renda de quase 38% (com proporção do custo para a empresa).

Ou seja, a alíquota incidente sobre a renda mensal de R$ 100 mil de um profissional liberal que atua como sócio de uma empresa de lucro presumido é de 11,9%, enquanto a alíquota incidente sobre um empregado formal de mesma renda é mais do que o triplo. Esse é um exemplo claro do nível de distorção na tributação da renda a que chegamos no Brasil. Enquanto o profissional “pejotizado” é tributado a uma alíquota absurdamente baixa, o empregado formal é tributado a uma alíquota excessivamente alta.

O que acontece, portanto, no Brasil? Por conta dessas múltiplas falhas no sistema tributário, temos problemas seríssimos de progressividade na tributação da renda e temos distorções que prejudicam muito o crescimento – especialmente no âmbito da tributação do consumo. Vou explicar melhor esse ponto.

A multiplicidade de tributos sobre o consumo e sua enorme complexidade, geram efeitos muito negativos para o crescimento da economia. Em primeiro lugar, o custo burocrático de pagar imposto, relativamente a padrões internacionais é extremamente elevado no Brasil. Um estudo de uma universidade alemã que compara 100 países situa o Brasil em último lugar, como o país com maior complexidade para pagar tributos.

“Embora o cenário não seja claro, acredito que há uma possibilidade de aprovação do substitutivo da PEC 110 pelo Senado”

Em segundo lugar, como já indiquei, quando se tem um sistema com muitas exceções, a tendência é sempre haver divergências de interpretação entre os contribuintes e o fisco, o que aumenta o grau de litígio tributário, que é monumental no Brasil. Um estudo do Insper indica que, hoje, o litígio tributário no país – federal, estadual e municipal, nas esferas administrativa e judicial – chega a mais de R$ 5 trilhões, o que corresponde a mais de 70% do PIB. Desse montante, talvez um trilhão e meio, dois trilhões de reais, sejam créditos podres, mas ainda sobra algo como três trilhões, três trilhões e meio de reais, de fato mais de 40% do PIB de litígio tributário ativo no Brasil.

É muito provável que o Brasil seja o campeão mundial em litígio tributário, e isso não só tem custo para as empresas e o governo – com advogados, contadores etc. –, mas também aumenta o custo do Poder Judiciário do Brasil, que dedica boa parte de sua energia à cobrança da dívida ativa. Outro efeito negativo é a própria absorção da energia da alta administração das empresas, que, ao invés de estar se ocupando em tornar a empresa mais competitiva, está preocupada em evitar que a empresa quebre, por conta de um litígio tributário que, às vezes, pode representar mais de 50% do seu patrimônio líquido. Não bastasse o custo elevado, esse sistema distorcido de tributação gera forte insegurança jurídica, o que compromete o investimento.

Em terceiro lugar, as distorções na tributação do consumo acabam onerando os investimentos e as exportações, reduzindo o potencial de crescimento do país. Um sistema bem desenhado de tributação do consumo, que é o imposto sobre valor adicionado, desonera completamente exportações, tributa as importações de forma equivalente à produção nacional, e desonera completamente investimentos. No Brasil, por conta da cumulatividade do sistema, e de falhas na desoneração dos investimentos e das exportações, estamos aumentando o custo dos investimentos, prejudicando a competitividade do país e reduzindo nosso potencial de crescimento.

Por último, a enorme complexidade da tributação do consumo acaba levando a economia brasileira a se organizar de forma muito ineficiente. Uma boa forma de entender essa distorção é imaginar um mundo sem imposto e pensar como ele se organizaria. A introdução do imposto não deveria mudar essa forma de organização. No caso do Brasil, pense que, nesse mundo sem imposto, uma empresa tivesse de montar um centro de distribuição. Onde montaria? Onde minimizasse o custo de logística, certo? Ou seja, minimizaria o custo de trabalho, que é a remuneração do caminhoneiro, e o custo de capital, que é o valor do caminhão e do combustível. No Brasil, por conta de benefícios fiscais, a maioria dos centros de distribuição são montados em locais distantes dos centros de consumo, aumentando o custo de logística para poder receber um benefício tributário.

Aquilo que do ponto de vista da empresa faz sentido, que é minimizar seu custo total, isto é, o custo econômico e o custo tributário, do ponto de vista do país não faz sentido, porque eleva o custo econômico. Ou seja, por conta de distorções no sistema tributário gastamos mais caminhões, mais trabalho de caminhoneiro, mais combustível, mais estrada, para levar a mesma mercadoria para o mesmo consumidor final. Isso, na verdade, é perda de produtividade, despende-se mais trabalho e capital para fazer uma determinada atividade econômica, do que seria preciso despender se não fosse a distorção introduzida pelo sistema de tributação.

Isso, na verdade, resulta em uma perda de produtividade que pode ser muito grande. Para vocês terem uma ideia, tem um estudo do economista Bráulio Borges, que está disponível no site do Centro de Cidadania Fiscal, que estima que a eliminação dessas distorções na tributação do consumo poderia elevar o PIB potencial do Brasil em 20 pontos percentuais em um horizonte de 15 anos. Esse maior crescimento beneficiaria todo mundo: beneficiaria obviamente as famílias, porque aumentaria o poder de consumo delas; beneficiaria as empresas, porque elevaria o volume de vendas; e beneficiaria o governo, porque, mantida a carga tributária, o maior crescimento da economia elevaria a arrecadação. Desde que esse aumento da arrecadação não virasse automaticamente gasto, o resultado seria uma trajetória sustentável para a dívida pública. A partir de certo momento, o ajuste fiscal abriria inclusive espaço para alguma ampliação do gasto público ou para uma redução da tributação.

RPD – Quais são as distorções que existem no sistema tributário brasileiro?

BA - As distorções que existem no sistema tributário são, portanto, de duas naturezas: distorções que prejudicam o crescimento, sobretudo na tributação do consumo, e distorções distributivas, sobretudo na tributação da renda. Podemos olhar a situação brasileira como um o copo meio cheio ou meio vazio. Olhar o copo como meio vazio é dizer: "O sistema tributário brasileiro é um horror: a quantidade de distorções é tão grande que, honestamente, não consigo enxergar nada parecido em outros países do mundo". Por outro lado, pode-se ver o copo meio cheio: "Tudo bem, essas distorções são tão grandes que, no Brasil, é possível fazer mudanças que tornem o sistema tributário simultaneamente mais progressivo e mais eficiente". É muito comum você encontrar na discussão sobre política tributária um trade off, um conflito, entre eficiência e progressividade. No Brasil, as distorções são tão grandes que é possível ter um sistema que seja ao mesmo tempo mais eficiente e mais progressivo. Claro que, para conseguir fazer isso, é preciso enfrentar interesses que estão consolidados dentro do sistema tributário atual. Não se trata de algo politicamente fácil, mas, tecnicamente, nossas distorções são tantas que dá para melhorar em todas as dimensões simultaneamente.

RPD: À medida que o processo de globalização avança, nossos problemas tornam-se cada vez mais problemas globais, e as soluções também precisam avançar um pouco nesse sentido da cooperação internacional, para dar conta desses problemas. No plano estritamente tributário, dois exemplos bastante claros disso seriam as tentativas de se fazerem acordos em torno da tributação dessas grandes empresas de tecnologia, tentativas recentes, e os esforços no sentido do combate aos paraísos fiscais. É possível avançar nessa direção, e a cooperação internacional pode ajudar?

BA: A cooperação internacional é fundamental em algumas áreas da tributação. Uma parte da tributação, que é a tributação do consumo, é essencialmente doméstica, e, portanto, neutra do ponto de vista do comércio internacional. Não importa se a mercadoria é produzida no país ou no exterior, se você tiver um bom sistema de tributação do consumo, a tributação vai ser a mesma, e isso não distorce o comércio internacional, nem a alocação de recursos internacionais. Uma parte da tributação sobre a propriedade também é essencialmente doméstica, como, por exemplo, a tributação sobre o patrimônio imobiliário – IPTU e ITR.

Mas tem uma área em que a cooperação e a coordenação internacional são absolutamente fundamentais – a tributação da renda. A renda é tributada no lugar onde a renda é gerada, e isso faz com que você tenha uma série de distorções internacionais que limitam a possibilidade de tributação de cada país, sobretudo na tributação do lucro de grandes empresas multinacionais. As empresas multinacionais acabam tendo possibilidade de redução da tributação de várias formas. Uma delas é alocando o lucro em jurisdições de baixa tributação. Por exemplo, muitas Big Techs têm sede na Irlanda, onde o lucro é tributado a uma alíquota de 12,5%, uma alíquota bastante baixa para padrões internacionais. Esse problema é especialmente relevante quando o lucro resulta de intangíveis, como ocorre na nova economia, pois é muito fácil realocar a propriedade intelectual entre jurisdições.

Outro método muito utilizado são operações entre estabelecimentos de uma mesma multinacional em dois países – um com alta tributação, o outro com baixa tributação. Para maximizar o lucro, a empresa busca exportar com preços abaixo do valor de mercado, do país de alta tributação para o de baixa tributação, e importar com preços acima do de mercado na situação inversa. Há uma série de medidas para tentar regular esse tipo de operação – conhecidas como legislação de preços de transferência – mas seu escopo é limitado e o controle complexo.

Por conta dessa situação, o mundo vem passando, desde meados dos anos 80, por um processo de race to the bottom, uma competição tributária mundial de redução de alíquotas na tributação da renda corporativa. Em meados dos anos 80, a alíquota média da tributação do lucro das grandes empresas nos países da OCDE era superior a 40%; hoje está em 23%. Recentemente, vem-se tentando conter esse movimento, por meio de duas iniciativas importantes. Uma delas, já com quase 10 anos, é a iniciativa BEPS (Base Erosion and Profit Shifting), da OCDE e do G20, que propõe medidas voltadas à coordenação entre os países e à limitação da transferência de lucro para localidades de baixa tributação. A outra iniciativa, mais recente, envolve um processo de tentativa de tributação das Big Techs através da atuação em dois pilares. Um dos pilares é a definição de uma alíquota mínima de tributação do lucro em todos os países, de 15%, que ainda é uma alíquota relativamente baixa, mas foi a politicamente possível de ser adotada. O segundo pilar é um critério de distribuição de parte do lucro gerado pelas subsidiárias de grandes empresas, sobretudo das Big Techs, entre o país sede da empresa e o país onde é consumido ou utilizado o bem ou serviço fornecido pela subsidiária.

Avanços existem, portanto, mas ainda é muito pouco para poder, realmente, permitir uma tributação adequada do lucro entre todos os países. A alíquota mínima proposta, de 15%, ainda é muito menor que a alíquota média incidente sobre o lucro distribuído na OCDE, que é de cerca de 42% – considerada a alíquota na empresa e na distribuição. Ou seja, o reinvestimento dos lucros nos países de baixa tributação seguirá sendo um bom negócio.

A coordenação internacional é, pois, um movimento importante, que complementa aquilo que os países têm de fazer domesticamente. Depois de um longo período de race to the bottom, de contínua redução da alíquota na tributação da renda coorporativa, já se pode ver o começo de uma reversão desse processo, embora muito aquém daquilo que seria necessário para que os países, de fato, venham a ter autonomia e liberdade, na definição das suas políticas de tributação do lucro. Mas, é um avanço importante; é uma mudança que se vem acelerando e que esperamos ande ainda mais rapidamente.

“Acho que ainda precisamos amadurecer mais na discussão da reforma do Imposto de Renda – olhar as várias alternativas que existem e avaliar custos e benefícios de cada uma delas”

RPD: Voltando ao Brasil. O que são as PECs 45 e 110 e por que não avançaram?

BA: A PEC 45 é uma proposta de emenda constitucional apresentada pelo deputado Baleia Rossi, inspirada em um trabalho que desenvolvemos no Centro de Cidadania Fiscal; e a PEC 110 é uma proposta de reforma tributária do Senado Federal, que tomou por base um trabalho realizado pelo ex-deputado Luiz Carlos Hauly. As duas propostas têm, basicamente, o mesmo objetivo – reformar o sistema de tributação do consumo no Brasil. Apresentam algumas diferenças, mas, na essência, têm características muito semelhantes – buscam substituir os atuais tributos sobre o consumo por um único Imposto sobre Bens e serviços (IBS), compatível com o padrão mundial de um bom imposto sobre o valor adicionado, incidente sobre uma base ampla de bens e serviços.

As duas propostas também preveem duas transições. Uma transição para os contribuintes, ou seja, dos tributos atuais para os novos tributos. A transição se iniciaria por um período de teste em que o IBS seria cobrado com a alíquota de 1%, seguindo-se um período de transição, em que as alíquotas dos tributos atuais seria progressivamente reduzida, e a alíquota do IBS seria elevada, mantendo a carga tributária. A diferença entre as propostas é essencialmente de prazo: 2 anos de teste e 8 de transição na PEC 45 e 1 ano de teste e 5 de transição na PEC 110.

Uma segunda transição diz respeito à distribuição da receita para os entes da Federação. Quando se migra de um sistema com a base fragmentada entre o ICMS e o ISS, que são cobrados dominantemente no Estado e no Município de origem, para um sistema de base ampla – que junta ICMS com ISS – e com a tributação no destino, isso afeta a distribuição da receita entre os entes da Federação. A PEC 45 prevê uma transição de 50 anos na distribuição federativa da receita, e a PEC 110, uma transição de 15 anos.

Mas há diferenças entre as duas propostas. A principal diz respeito ao número de alíquotas e à autonomia dos entes na fixação de suas alíquotas e, portanto, na gestão de sua receita. De um lado, a PEC 45 propõe que a alíquota para todos os bens e serviços seja uniforme, mas prevê que os Estados e os Municípios tenham autonomia para fixar suas alíquotas. Como o IBS é um imposto sobre o consumo, isso significa que a alíquota será a mesma para o consumo de bens e serviços, mas cada Estado e cada Município poderá decidir se tributa mais ou menos seus consumidores, que são também os eleitores. De outro lado, a PEC 110 prevê a possibilidade de múltiplas alíquotas, sem dar autonomia para Estados e Municípios quanto à definição da alíquota e, portanto, ao controle de sua arrecadação.

Outra diferença entre as duas propostas diz respeito ao escopo dos tributos substituídos pelo IBS. Na PEC 45, o IBS substituiria o PIS, a Cofins, o IPI, o ICMS e o ISS. Na PEC 110, o IBS substituiria ainda o IOF, a CIDE-Combustíveis e a contribuição para o salário-educação.

O grande problema para o avanço dessas propostas é o posicionamento do governo federal. Uma das resistências históricas ao avanço da reforma tributária, que era a posição dos Estados que não queriam perder a possibilidade de conceder benefícios fiscais, foi superada. Hoje todos os Estados da Federação, por intermédio de seus respectivos secretários de Fazenda apoiam uma reforma tributária ampla, nos moldes da PEC 45 e da PEC 110. O mesmo vale para os pequenos e médios municípios, representados pela Confederação Nacional dos Municípios.

Falta, ainda, contornar a resistência dos grandes municípios que não querem perder o poder de cobrar o ISS, mas o grande problema me parece ser o posicionamento do governo federal, que nunca apoiou a proposta. Inicialmente, como havia duas propostas – uma na Câmara e outra no Senado –, o governo dizia que não tinha como se posicionar. Por conta disso, foi criada uma Comissão Mista de deputados e senadores para compatibilizar as propostas, que começou a funcionar no início de 2020, mas teve seus trabalhos interrompidos pela pandemia. No início de 2021, o relator da Comissão Mista, Deputado Aguinaldo Ribeiro, apresentou seu parecer, mas a troca da presidência na Câmara dos Deputados passou a ser um obstáculo para a tramitação da reforma na Câmara, pois a PEC 45 era apoiada pelo grupo do ex-presidente, Rodrigo Maia, sofrendo resistência política por parte do novo presidente, Arthur Lira.

O que permanece hoje é a tramitação da PEC 110, no Senado Federal. O relator da PEC 110, Senador Roberto Rocha, aproveitou muito do trabalho da Comissão Mista e, ao mesmo tempo, fez um trabalho político junto ao governo federal, para mitigar as resistências do Ministério da Economia à reforma. A principal mudança feita pelo Senador para atender o governo federal foi substituir o modelo de um único IVA (o IBS) por um modelo com dois IVAs. Haveria um IVA subnacional – o IBS –, que substituiria o ICMS e o ISS e seria gerido conjuntamente por Estados e Municípios. Haveria também um IVA federal, que seria a Contribuição sobre Bens e Serviços (CBS), que substituiria o PIS e a Cofins. A proposta também prevê a criação de um imposto seletivo, incidente sobre produtos prejudiciais à saúde e ao meio ambiente, que substituiria o IPI. Com as mudanças feitas pelo Senador, a proposta não enfrenta mais a oposição do Ministério da Economia, mas tampouco tem um apoio muito entusiasmado.

Por fim, há também algumas resistências setoriais à reforma tributária. A superação dessas resistências provavelmente exigirá o tratamento favorecido para alguns setores – como saúde, educação e transporte público urbano. O Senador Roberto Rocha, a meu ver corretamente, deixou a definição dos tratamentos favorecidos para a regulamentação do IBS e da CBS.

Mesmo com o bom trabalho de mitigação das resistências políticas feito pelo Senador Roberto Rocha, no entanto, é difícil saber como andará a reforma tributária. Aparentemente há um bom apoio no Senado Federal, mas, por se tratar de um tema amplo e complexo, seu avanço depende de uma clara priorização.

“O mundo vem passando, desde meados dos anos 80, por um processo de race to the bottom, uma competição tributária mundial de redução de alíquotas na tributação da renda corporativa”

RPD: Prevê-se algum calendário para a aprovação?

BA: Não. Hoje não tem um calendário previsto. Está na Comissão de Constituição e Justiça, que não se reúne há meses, por conta da resistência em tratar da sabatina do indicado pelo presidente para o Supremo Tribunal Federal. Cogita-se de levar a proposta diretamente ao plenário do Senado, medida que conta com o apoio da indústria, que reconhece a contribuição da reforma tributária para o crescimento, não só da indústria, mas também dos demais setores.

Aliás, há outro estudo, dos economistas Edson Domingues e Débora Freire – também disponível no site do Centro de Cidadania Fiscal – que mostra que, mesmo com hipóteses conservadoras de impacto da reforma sobre o crescimento, todos os setores da economia serão beneficiados. É verdade que a indústria seria mais beneficiada, não porque a reforma crie uma distorção a favor da indústria, mas, ao contrário, porque as distorções do sistema atual prejudicam mais a indústria que os outros setores, seja pela oneração dos investimentos e das exportações, seja porque o consumo de produtos industriais é, hoje, mais tributado do que o consumo dos demais bens e serviços.

Embora o cenário não seja claro, acredito que há uma possibilidade de aprovação do substitutivo da PEC 110 pelo Senado. Além do apoio de vários senadores, o presidente Rodrigo Pacheco também é favorável à proposta. O parecer do Senador Roberto Rocha é bom. Pode não ser o ideal, que seria criar um único imposto sobre bens e serviços, mas é um projeto equilibrado politicamente e que atende bastante bem as necessidades do Brasil.

RPD: Está em tramitação no Congresso uma proposta sobre o Imposto de Renda que muitos qualificam como ruim. Qual sua opinião?

BA: É o PL 2337, que é o do poder Executivo e já foi aprovado na Câmara dos Deputados. O substitutivo tem alguns elementos positivos, como a correção da tabela do imposto de renda da pessoa física, que efetivamente está defasada, e algumas mudanças na tributação das aplicações financeiras. Os problemas do projeto estão, sobretudo, nas mudanças propostas para a tributação do lucro auferido pelas empresas.

O substitutivo aprovado na Câmara propõe reduzir a tributação das empresas, de 34% para 26% introduzindo, em contrapartida, uma tributação de 15% na distribuição de dividendos. Adicionalmente, o projeto elimina o atual regime de juros sobre o capital próprio, pelo qual uma parcela do lucro distribuído pelas empresas é dedutível como despesa (deixando de pagar 34%), sendo tributado exclusivamente na fonte a 15% quando da distribuição. Desse ponto de vista, o projeto até aproxima o modelo brasileiro do padrão internacional – que é a tributação na empresa e na distribuição. O problema é que o projeto prevê alguns casos em que não haveria a tributação na distribuição de dividendos, caso, principalmente, das empresas do SIMPLES e do regime de lucro presumido, com faturamento anual de até R$ 4,8 milhões, mas também da distribuição de dividendos para holdings.

Quais os problemas desse projeto? Eu diria: vários.

Para entender esse ponto, é preciso voltar ao que eu disso no início, ou seja, que um projeto que mude o sistema tributário brasileiro deveria aumentar a progressividade e contribuir para a economia se tornar mais eficiente e crescer mais. Adicionalmente, no Brasil temos duas bases tributárias que são excessivamente tributadas, que são consumo e folha de salários, e temos duas bases que que poderiam ser mais exploradas, que são renda e patrimônio. O que faz esse projeto aprovado na Câmara dos Deputados?

O primeiro problema tem a ver com a composição da carga tributária. Segundo a Instituição Fiscal Independente, o projeto reduz a tributação da renda em quase R$ 40 bilhões e aumenta a tributação do consumo, principalmente via eliminação de benefícios fiscais para medicamentos, em cerca de R$ 15 bilhões. Ou seja, o projeto vai na contramão daquilo que a precisamos fazer no Brasil, que é tributar mais renda e menos consumo. Já temos aí um problema estrutural.

Segundo, embora seja verdade que a tributação na distribuição de dividendos possa corrigir distorções distributivas, o projeto abre duas exceções que reduzem muito, ou mesmo revertem, esse efeito positivo. A primeira dessas exceções é exatamente a isenção na distribuição de lucro por empresas do SIMPLES e lucro presumido com faturamento até R$ 4,8 por ano, o que tende a ampliar distorções que já são relevantes na tributação de trabalhadores “pejotizados”. Tomando por base aquele exemplo que dei do profissional liberal, que hoje já paga uma alíquota baixíssima de 11,9% sobre sua renda de R$ 100 mil por ano, caso o projeto que passou na Câmara seja aprovado, essa alíquota cairia ainda mais, para 8,7%. Ou seja, aquele que deveria pagar mais imposto, se eu corrigisse as distorções do sistema tributário brasileiro, vai pagar ainda menos do que paga hoje, amplificando as distorções atuais.

Adicionalmente, os grandes acionistas de grandes empresas ou já têm ou irão criar holdings para receber seus dividendos. Isto significa que a maior parte da renda desses acionistas não sofrerá a tributação na distribuição de dividendos.

Não estou dizendo que está errado você não tributar o imposto que é reinvestido, mas é preciso entender que, na prática, é provável que o grande acionista da grande empresa pague menos imposto do que paga hoje, porque será beneficiado pela redução da alíquota na empresa, e, no grosso da distribuição, não será tributado. Quem é que, afinal, vai estar de fato sendo mais onerado por conta da tributação na distribuição? É o pequeno e médio acionista da grande empresa – aquele que está na bolsa de valores. Esse acionista não tem holding. Ele recebe direto na pessoa física e certamente será o grande prejudicado pela mudança.

O desenho final ficou muito desequilibrado. O profissional liberal de alta renda, que hoje já paga pouco imposto, vai pagar ainda menos. O grande acionista da grande empresa talvez pague até menos imposto do que paga hoje. E o pequeno acionista da grande empresa é quem de fato via pagar a conta com a mudança que está sendo proposta. Claro que acho que, do ponto de vista distributivo, não é uma boa solução. Em alguns casos agrava o problema e, em outros, certamente, não resolve de forma adequado o problema distributivo do modelo brasileiro de tributação da renda.

Por último, do ponto de vista do impacto sobre o crescimento, tudo indica que o projeto também está desequilibrado. É verdade que a redução da alíquota na empresa e a introdução da tributação na distribuição pode ter um efeito positivo sobre investimentos, principalmente para empresas menores, que têm mais dificuldade de acesso a crédito. Em contrapartida, várias características da proposta geram distorções que tendem a ter um impacto negativo sobre o crescimento.

Em primeiro lugar, a isenção na distribuição de lucros para empresas com faturamento até R$ 4,8 milhões, vai estimular as empresas a se fragmentarem artificialmente, ou, até pior, a reduzir seu faturamento ou a sonegar para ficar dentro do limite de faturamento.

Em segundo lugar, com a eliminação do regime de juros sobre capital próprio, amplia-se a distorção entre a tributação do capital próprio (capital aplicado em ações ou cotas da empresa) e o capital de terceiros (dívida). Ou seja, cria-se um incentivo para que as empresas se endividem mais, o que as torna mais frágeis em situações de alta volatilidade econômica.

Em terceiro lugar, e por fim, o projeto tende a tornar o sistema mais complexo, porque a tributação em duas etapas – na empresa e na distribuição – exige uma série de controles, para evitar a distribuição disfarçada de lucros. Esse pode ser um custo a pagar se os demais efeitos da mudança forem positivos, mas certamente não é o caso do projeto aprovado pela Câmara.

Em resumo, diria que o efeito final do projeto, do meu ponto de vista, é bastante ruim tanto do ponto de vista distributivo quanto do impacto sobre o crescimento. O que é engraçado é que o projeto faz isso reduzindo a arrecadação, ou seja, perdem-se recursos públicos para piorar o sistema tributário. Sem dúvida alguma, trata-se de um projeto muito mal desenhado.

“Cogita-se de levar a proposta diretamente ao plenário do Senado, medida que conta com o apoio da indústria, que reconhece a contribuição da reforma tributária para o crescimento”

RPD: O Senado tem tentado fazer avançar a questão?

BA: O projeto tem hoje a relatoria do senador Ângelo Coronel, na Comissão de Assuntos Econômicos do Senado. Ele tem dado declarações de que pretende aprovar apenas o reajuste da tabela do imposto de renda das pessoas físicas, deixando o resto do projeto para ser discutido com calma em um prazo mais longo – que provavelmente não se encerraria nesse governo. Mas na política nunca é possível ter certeza sobre o que irá acontecer.

É interessante notar que o projeto original do governo estava descalibrado, pois claramente aumentava a carga tributária, mas, pelo menos, estava mais equilibrado que o que foi aprovado pela Câmara, porque compensava a redução da alíquota na empresa com uma série de medidas antielisivas. Essas medidas elisivas foram quase todas tiradas do projeto pelo relator na Câmara do Deputados. O desenho das medidas antielisivas tinha problemas, que precisavam ser corrigidos, mas o conceito estava correto.

RPD: Depois do que foi dito hoje, pode-se concluir que os interesses setoriais têm muito mais medo de aumento de custos focados neles de forma direta do que de outros problemas até maiores, mas que sejam mais gerais e de médio prazo e longo prazo, o que dá um viés aos deputados que tentam interpretar esses interesses, um viés muito imediatista talvez, e muito particularista. Não sei se essa minha primeira avaliação bate com sua interpretação dessas tramitações tão desiguais entre as propostas, sobre as quais você falou antes, e o projeto do governo.

BA: De fato, uma boa reforma tributária não é uma reforma em que todo mundo ganha, principalmente na tributação da renda. Em uma proposta bem desenhada, quem paga muito pouco hoje por conta das distorções do sistema atual vai ter que pagar mais.

No caso da reforma da tributação do consumo, tem setores que vão passar a pagar proporcionalmente mais do que pagam hoje e outros que irão pagar proporcionalmente menos. Obviamente isso tende a gerar resistência daqueles que acham que serão prejudicados, mesmo que eles efetivamente sejam beneficiados, por conta do maior crescimento.

Estamos diante de uma daquelas reformas em que o benefício para a sociedade é muito grande. Mesmo que acarrete uma redistribuição setorial da carga tributária, o maior crescimento favorecerá a todos os setores. Essa é a compreensão que precisa haver, assim como foi no caso da reforma da previdência, que apesar de prejudicar algumas pessoas era justa e necessária para garantir a solvência do país.

No caso da reforma tributária, temos de entender que existem distorções no sistema atual que prejudicam o crescimento e prejudicam a progressividade do sistema, e que, para corrigir essas distorções, pelo menos em termos proporcionais, alguns setores e algumas pessoas vão ter de pagar mais imposto do que pagam hoje, para que o país se torne mais eficiente e mais justo. Essa é uma discussão difícil do ponto de vista político, mas é uma discussão que acredito possível de ser feita. Se os parlamentares entenderem o quanto a correção dessas distorções torna o país mais eficiente e mais justo, o quanto isso ajuda o país a crescer de uma forma mais inclusiva, acho que existe espaço sim para avançar com essa pauta.

Nunca disse que é uma pauta fácil. Não é. Tecnicamente, acho que nós amadurecemos muito na discussão da reforma da tributação do consumo. Acho que ainda precisamos amadurecer mais na discussão da reforma do Imposto de Renda – olhar as várias alternativas que existem e avaliar custos e benefícios de cada uma delas. Sem dúvida, é um daqueles temas que mais cedo ou mais tarde o Brasil vai acabar enfrentando e, espero eu, enfrentando de forma adequada. Isso vai acabar acontecendo, caso contrário vamos continuar sendo um país que não cresce; um país excessivamente desigual. Temos de enfrentar essas questões se pretendermos tornar o Brasil um país mais inclusivo, que ofereça perspectivas para as pessoas. Não adianta resolver o problema distributivo e não ter crescimento. É fundamental abrir oportunidades para as pessoas com o crescimento econômico. E a reforma tributária trata dessas questões centrais para o futuro do Brasil: a questão distributiva, a questão do crescimento e a questão da inclusão social.

Saiba mais sobre o entrevistado

Bernard Appy é diretor do Centro de Cidadania Fiscal (CCiF), uma organização voltada a análises econômicas que buscam a melhora na gestão pública, além disto Bernard é o mentor da proposta de reforma tributária que está em transitou no congresso em 2019. Appy ficou em evidência nas eleições presidências de 2018, quando se tornou referência de diversos candidatos à presidência no modelo de pensar novas alternativas de pensar a aplicação do imposto de renda.

Caetano Araújo é graduado em Sociologia pela Universidade de Brasília (1976), mestre (1980) e doutor (1992) em Sociologia pela mesma instituição de ensino. Atualmente, é diretor-geral da FAP e Consultor Legislativo do Senado Federal. Tem experiência na área de Sociologia, com ênfase em Teoria Sociológica e Sociologia Política.

André Amado é escritor, pesquisador, embaixador aposentado e diretor da revista Política Democrática On-line. É autor de diversos livros, entre eles, A História de Detetives e a Ficção de Luiz Alfredo Garcia-Roza.

RPD || Ricardo Marinho: Outros olhos para um comunista brasileiro - A biografia de Lindolfo Hill

Obra de Alexandre Müller Hill Maestrini apresenta um símbolo e exemplo daquilo que de melhor a utopia do comunismo legou ao século XXI

À memória de Raimundo Santos (1943-2020)

Ricardo José de Azevedo Marinho / RPD Online

É o próprio Lindolfo Hill (1917-1977) que, voltando de uma viagem em missão a Paris em novembro de 1945, nos fornece uma das chaves para a leitura de sua biografia do seu sobrinho-neto: “assinalar a ação internacional dos trabalhadores na nova fase de construção pacífica agora inaugurada para todos os povos no sentido do estabelecimento de forças superiores de existência democrática para a Humanidade.” Essa passagem resgatada por Alexandre Müller Hill Maestrini foi a razão de ser de Hill e é amplamente confirmada nas páginas da biografia. Não se pode ignorar o fato de que o protagonista do livro é um dos nossos maiores comunistas do século passado, e não se pode escapar de ler sua biografia à luz do seu tempo e do nosso. Magnético e fascinante é o exercício biográfico de entrelaçamento entre a narração de uma biografia de um brasileiro comunista no século XX e a história de uma grande política, entre a reflexão urdida pela experiência pessoal e aquela gerada pelo operário da construção civil, entre sua vida e seu tempo e a observação do biografo de ambos.

A biografia está dividida em prefácio, apresentação, impressões e posfácio de colaboradoras e colaboradores. Da introdução até o último capítulo do livro, temos o sobrinho-neto, que contando com eles, perfazem vinte e oito capítulos.

A história pessoal de Hill é, antes de tudo, a de um pedreiro que aderiu ao comunismo muito cedo e que permaneceu ligado a ele por toda sua vida. Órfão de pai com um mês de vida, de família com raízes germânica arruinada pela perda e pela crise, ele deve sua sobrevivência ao esforço de sua mãe e da solidariedade familiar. Os traços deixados por tais processos são indeléveis. Com notável coerência, Hill sempre reconheceu que o sonho comunista o acompanhou permanentemente. Diante disso, a biografia parece marcada por uma forte ética de convicção política e cultural, sempre submetida pelo protagonista a um código estoico e, ao mesmo tempo, por sua própria admissão, indulgente.

A bela biografia juiz-forana de Hill do seu sobrinho-neto, fruto de cinco anos de pesquisa, merece e certamente terá sequência, pois as lacunas que envolvem seu mandato de vereador (1947-1950) ainda estão por se fazer (idem com a do seu camarada de bancada o professor metodista Irineu Guimarães [1900-1984]), sobretudo pelo que acrescentará e atualizará a história política e cultural da cidade. Juiz de Fora, no início da década de 1930, era um local de engajamento de trabalhadores e, para Hill, o foi por meio de uma organização intitulada União Operária na “Manchester Mineira”, o que filia a cidade ao francês Alexis de Tocqueville (1805-1859), o alemão Friedrich Engels (1820-1895) e o inglês John Maynard Keynes (1883-1946). Tal engajamento no clima de violência política entre os anos de 1932 e 1937 traduz, para um jovem quase sem perspectiva, um espírito de radicalidade fundado em uma boa dose de indignação com o status quo.

O sobrinho-neto se refere ao clima anticomunista vigente na década de 1950, em que todo comunista tinha que ser um "agente" de Moscou, sem trilhar o tom e reconhecer que seu tio-avô sofrerá, doravante, uma caçada até o final de sua vida.

E o fio biográfico do sobrinho-neto deve ser compreendido com as transformações que levaram a dissolução gradual do ser comunista e a resistência do tio-avô em perceber tal processo, que, no entanto, teve uma realidade própria para ele marcante durante décadas.

O Hill de Alexandre Müller Hill Maestrini sai pouco depois da summa biográfica de Richard J. Evans Eric Hobsbawm: uma vida na história (São Paulo: Planeta, 2021. 720 p.). A primeira apresentação pública de Lindolfo Hill: um outro olhar para a esquerda aconteceu quando o Brasil ultrapassava 590 mil mortes pelo coronavírus e ligou o nome de Hill à mobilização pela vida e sua biografia não pode ser pensada como algo indiferente aos conflitos hodiernos. Leiam o Evans e a belíssima contribuição de Alexandre Müller Hill Maestrini de que além de um digno presente póstumo a sua mãe Marilda Hill Maestrini (1943-2021), apresenta um símbolo e exemplo daquilo que de melhor a utopia do comunismo lega ao século XXI.

Saiba mais sobre o autor

Ricardo Marinho é professor do Instituto Devecchi e da Unyleya Educacional

RPD || Lilia Lustosa: Remakes, reboots, spin-offs… Faltam ideias?

Estúdios apostam nos remakes, criando uma versão melhorada de um hit do passado com tecnologia de última geração, para atingir grandes bilheterias

Lilia Lustosa / RPD Online

O recente lançamento do blockbuster Duna, dirigido por Denis Villeneuve, remake do filme homônimo já convertido em cult, realizado por David Lynch em 1984, leva-nos a pensar se estão faltando ideias originais no meio cinematográfico mundial. Some-se a esse título todas as sequelas, prequelas, reboots, spin-offs e todos os outros tipos de continuação de histórias já contadas e que agora ganham novas cores, sons e tecnologias. Desde Pinóquio e Cinderela, passando por A Lenda de Candyman e Amor, Sublime Amor (a ser lançado em dezembro), a lista é longa!

A primeira impressão é a de que escasseiam ideias para novos roteiros. No entanto, se olharmos para trás, veremos que não estamos vivendo nada de novo, já que Hollywood sempre foi afeita a um remake e/ou a uma franquia.Sem falar, é claro, nos tantos filmes estrangeiros que, ao fazerem sucesso em seus países de origem, ganham imediatamente uma versão norte-americana para que os espectadores dali não tenham o trabalho de ler legendas. Só neste ano há dois bons exemplos: O Culpado, uma “cópia cuspida e escarrada” do original dinamarquês Culpa (2018); e No Ritmo do Coração, versão americana do francês A Família Bélier (2014). Duas produções plenamente satisfatórias em suas versões originais, mas que não agradariam ao público estadounidense, segundo sugerem alguns produtores, que enxergam na refação dessas obras um sucesso praticamente garantido.

Mas não generalizemos! Em alguns casos, pode haver de fato uma razão importante para a reprodução de um sucesso do passado. Na passagem do cinema mudo para o cinema falado, por exemplo, muitos estúdios refizeram alguns de seus títulos no intuito de modernizá-los, agregando-lhes som, já que o público de então não queria mais saber de filme mudo. Ou ainda, em casos bem específicos, como o do brasileiro Orfeu do Carnaval, realizado primeiramente em 1959 pelo francês Marcel Camus, baseado na peça Orfeu da Conceição de Vinícius de Moraes, e depois refeito por Cacá Diegues no fim dos anos 1990. À época do lançamento do filme de Camus, os futuros cinemanovistas, jovens que se organizavam em torno de um cinema brasileiro independente e descolonizado, reprovaram a versão estereotipada da pobreza pintada pelo francês em seu filme, onde a favela aparecia como um aglomerado de casinhas coloridas, com suas vistas deslumbrantes e com uma gente sempre sorridente e dançante ocupando as cenas. Diegues nunca esqueceu esse “descalabro” e lançou seu Orfeu em 1999, com o intuito de fazer valer a obra original do poeta e diplomata brasileiro. Escolheu o cantor Toni Garrido como protagonista e fez uma versão musicada em plena Retomada do nosso cinema.

Apesar da riqueza musical (com assinatura de Caetano Veloso), o Orfeu de Diegues traz um ambiente menos festivo e mais marcado pela realidade do morro, com o tráfico de drogas e o crime organizado ganhando destaque, além de uma complexificação dos personagens, que deixam de lado o maniqueísmo da versão francesa. Não que o Orfeu de Camus fosse de todo ruim. O sucesso foi tal que o filme acabou levando a Palma de Ouro em Cannes e, no ano seguinte, o Oscar de Melhor Filme Estrangeiro. Dois prêmios que foram, no entanto, parar lá na França, país natal do diretor, deixando os brasileiros, donos do palco, do elenco e da história, de mãos vazias!

No passo acelerado com que as tecnologias se desenvolvem atualmente, casos como o de Orfeu são, no entanto, minoria. A explicação mais provável para o novo surto de remakes é a de oferecer ao público uma versão melhorada de um hit do passado, usando tecnologia de última geração. Um tiro aparentemente certeiro para atingir grandes bilheterias. Afinal, cinema, além de arte, é também negócio. Cada vez mais negócio do que arte, sendo o “vil metal” o que mais conta em Hollywood. Ou estaria faltando mesmo criatividade para roteiristas, diretores e produtores? Ideias novas capazes de render fortunas para os cofres dos megaempresários, que, por medo do fracasso, acabam optando por mais do mesmo.

Mas uma coisa não se pode negar, o tal fim capitalista às vezes pode render uma versão artística de melhor qualidade, como é o caso do novo Duna… Pois, que me desculpem os fãs de Lynch, mas a versão de Villeneuve, que desta feita vem dividida em partes, está bem mais interessante e bonita do que a original, que, além de muito lenta, é dona de uma estética demasiado trash para um filme de pretensões tão gradiosas.

Resta agora aguardar a segunda parte do novo Duna, com previsão para outubro de 2023, para ver se de fato o remake compensa!

Saiba mais sobre a autora

Lilia Lustosa, é formada em Publicidade, especialista em Marketing, mestre e doutora em História e Estética do Cinema pela Universidade de Lausanne, França.

RPD || José Luis Oreiro: O retorno do rentismo no Brasil

Tesouro Nacional terá um gasto adicional de R$ 270 bilhões com o pagamento de juros sobre a dívida pública caso a Selic chegue a 11% ao ano

José Luis Oreiro

A eliminação da alta inflação no Brasil a partir da implementação do Plano Real durante o governo Itamar Franco teve como efeito colateral a persistência de patamares extremamente elevados para a taxa real de juros de curto-prazo, a taxa Selic. Durante o primeiro mandato do Presidente Fernando Henrique Cardoso, creditava-se essa persistência à adoção de um regime de bandas cambiais deslizantes, no qual o Banco Central do Brasil definia um “teto” e um “piso” para a taxa nominal de câmbio, definindo ex-ante o ritmo de depreciação de ambos de maneira a produzir uma desvalorização controlada da taxa de câmbio, ao mesmo tempo que se permitia que, no intervalo da banda cambial, a taxa de câmbio pudesse flutuar “livremente” com base nas condições de oferta e demanda de moeda estrangeira.

Durante a vigência desse regime cambial, a taxa Selic real média oscilou em torno de 20% a.a, permitindo que aplicações financeiras livres de risco tivessem taxa de retorno muito superior ao que poderia ser obtido com qualquer tipo de empreendimento do lado real da economia. Nesse contexto, a justificativa que os economistas convencionais davam para o elevado patamar da taxa Selic era a de que o regime de câmbio administrado impedia o ajuste na conta de transações correntes do balanço de pagamentos – fortemente deficitária durante o primeiro mandato de FHC –, o que exigia a entrada de capitais externos para financiar o balanço de pagamentos e, dessa forma, a manutenção da Selic em patamares elevados para atrair a “poupança externa” necessária para “financiar” o crescimento da economia brasileira.

Se esse diagnóstico fosse correto, o abandono do regime de câmbio administrado em janeiro de 1999, no início do segundo mandato de FHC, deveria ter reduzido a taxa Selic para patamares mais civilizados. Não foi isso o que ocorreu. Embora a Selic real tenha se reduzido para um valor próximo a 10% a.a no ano 2000, ela permanecerá num patamar de quase 9% a.a até o início da crise financeira internacional de 2008. Se considerarmos o período 2003-2016, a taxa Selic real média foi de 6,25% a.a, um valor 2,57 p.b superior à estimativa da taxa de juros de equilíbrio da economia brasileira, ou seja, da soma entre a taxa de juros internacional e do prêmio de risco país. Apesar do elevado patamar da taxa Selic, a análise da variação acumulada do IPCA em 12 meses no período compreendido entre janeiro de 2003 e setembro de 2017 mostra que a inflação acumulada em 12 meses permaneceu a maior parte do tempo acima do centro do regime de metas de inflação, tendo estourado o teto desse regime em diversos momentos.

A experiência brasileira parece mostrar de maneira bastante clara que a política de juros altos é ineficaz no que se refere a manter a inflação dentro das metas definidas pelo Conselho Monetário Nacional.

Os efeitos combinados da grande recessão de 2014-2016, com a estagnação do crescimento no período 2017-2019 e a pandemia do covid-19 fizeram com que, pela primeira vez num período de 25 anos, a taxa Selic alcançasse um patamar de 2% a.a em termos nominais no segundo semestre de 2020. Finalmente, parecia que o país por fim havia obtido a “eutanásia do rentista”, obrigando os ricos a aplicar sua riqueza em atividades produtivas.

Contudo, essa expectativa se demonstrou incorreta. Em função de uma série de choques de oferta ocorridos no Brasil (pior regime de chuvas nos últimos 90 anos) e no resto do mundo (interrupção das cadeias mundiais de fornecimento de insumos devido ao covid-19), a inflação no Brasil e no resto do mundo começa a se acelerar a partir do início de 2021. Enquanto os Bancos Centrais dos países desenvolvidos (FED, BCE, BOE e BOJ) interpretaram a aceleração inflacionária como um fenômeno temporário num ambiente ainda marcado por elevadas taxas de desemprego, mantendo inalteradas suas taxas de juros; o BCB inicia um ciclo de elevação da Selic, levando-a ao patamar de 7,75% a.a em outubro de 2021.

Alguns analistas argumentam que, se a Selic chegar a 11% a.a ao final do atual ciclo de “normalização da política monetária”, o Tesouro Nacional terá um gasto adicional de R$ 270 bilhões com o pagamento de juros sobre a dívida pública. Trata-se do maior programa de transferência de renda da história do Brasil, um programa no qual se transfere dinheiro de todos os contribuintes para uma pequena elite de rentistas que se situa no 1% mais rico da pirâmide de distribuição de riqueza do país. Ao que parece a morte do rentismo no Brasil foi uma notícia bastante exagerada.

Saiba mais sobre o autor

José Luis Oreiro é professor do Departamento de Economia da Universidade de Brasília, Pesquisador Nível IB do CNPq e Lider do Grupo de Pesquisa "Macroeconomia Estruturalista do Desenvolvimento", cadastrado no CNPq. É autor do livro "Macroeconomia do Desenvolvimento: uma perspectiva Keynesiana", LTC: Rio de Janeiro (2016). E-mail: joreiro@unb.br.

RPD || Henrique Brandão: Uma história de amor e resiliência

Maid já entrou para a lista de séries mais queridinhas da Netflix, superando O Gambito da Rainha

Henrique Brandão / RPD Online

A minissérie ‘Maid” (Empregada Doméstica), em exibição na Netflix, é um dos grandes sucessos de todos os tempos do canal de streaming. Lançada em primeiro de outubro, a produção se tornou a mais vista da plataforma, com cerca de 67 milhões de espectadores, superando, inclusive, a incensada “O Gambito da Rainha”, vista por 62 milhões de pessoas e tida, até então, como a campeã de audiência entre as minisséries.

O fenômeno mundial do canal é a série coreana “Round Six”, lançada quase ao mesmo tempo e vista, até agora, por 111 milhões de espectadores ao redor do mundo. Certamente, esse número será maior quando você estiver lendo esse artigo. Dado o estrondoso sucesso, a série, galinha dos ovos de ouro da Netflix, ganhará uma continuação.

E aqui vale explicar a diferença entre os dois formatos: as séries, como é o caso de “Round Six”, podem ganhar continuações infindáveis, a depender, sobretudo, do sucesso comercial da produção. A última temporada de uma série deixa sempre em aberto a possibilidade de novos desdobramentos da trama (um “gancho”, como se diz no jargão técnico), que ganhará outra temporada e episódios inéditos, sucessivamente. Já a minissérie, termina no último episódio da primeira e única temporada. São relatos “fechados”. Muitas vezes narram histórias reais ou são adaptações de livros.

É o caso de ‘Maid”, adaptado de “Maid: Hard Work, Low Pay, and a Mother's Will to Survive” (2019), livro de memórias escrito por Stephanie Land, best-seller da lista do “New York Times”.

A minissérie narra a trajetória de Alex, jovem mãe que dá duro fazendo faxina a fim de ganhar alguns caraminguás para poder criar a filha sozinha, em meio a um ambiente hostil de violência psicológica e pouca ajuda familiar.

São muitos os perrengues. O marido, o pai e a sogra de Alex têm ou tiveram problema com o álcool. A mãe, bipolar, vive em um mundo próprio de ilusões e que a impossibilita de atender aos apelos de ajuda da filha. Para onde se vira, Alex é obrigada a superar obstáculos que parecem fáceis de lidar, mas que se mostram muito mais complexos do que aparentam à primeira vista: o que parecia porto seguro se revela instável. A estrada da vida se converte numa espiral que a leva sempre de volta ao ponto de partida.

Lido assim, pode até parecer enredo barato, de dramalhão mexicano, ou então de séries maniqueístas, que mostram a mocinha perseverante em luta contra o mundo cruel que a cerca. Não é o caso. Em “Maid”, o que se vê na tela são seres humanos retratados em suas nuances, com todas as suas contradições, angústias, erros e acertos.

No marasmo das paisagens da pequena cidade em que se desenrola a trama, o passado contamina o presente e turva o horizonte. Em determinado momento, a mãe de Alex revela a falta de perspectiva dos habitantes do lugar: ela nasceu ali, sua mãe também e a avó idem. Por que partir? – questiona, diante da insistência da filha em mudar de cidade.

Certo dia, o marido de Alex, bêbado, esmurrou a parede, quebrou objetos e esbravejou injúrias. Na calada da noite, com a filha Maddy no colo, Alex aproveita para escapar. A violência que sofre não é física, mas deixa marcas profundas na alma. O que a leva a se livrar daquele ambiente opressor, onde só o medo prevalecia.

Fugir foi só o começo. Desde então, mãe e filha empreendem uma cruzada que passa por dormir no chão da estação das barcas ao acolhimento provisório em um abrigo para vítimas de violência doméstica. De faxina em faxina, sujeita a humilhações e a salários miseráveis, tendo que lidar com a indiferença da burocracia, Alex apenas sobrevive. É mais uma “invisível” que o Estado ignora. O que a mantém resoluta na sua luta é o amor por Maddy.

Com uma história real dessas, é grande a possibilidade de escorregar para o exagero, carregar nas tintas. O roteiro, no entanto, muito bem estruturado, evita o melodrama. Não há choros de esguichos, tampouco gargalhadas retumbantes.

A brilhante interpretação de Margaret Qualley como Alex, acrescenta meios-tons à direção sóbria da minissérie. A intimidade da relação que estabelece com Rylea Nevaeh Whittet, a criança de dois anos que interpreta sua filha, é impressionante. Andy MacDowell faz o papel da mãe de Alex. Na vida real, Qualley é filha de MacDowell.

Para quem quiser conhecer uma outra faceta de Margaret Qualeey, aqui vai a dica: ela é também bailarina. Sua performanceno comercial do perfume "Kenzo World", de 2016, dirigido por Spike Jonze, (https://www.youtube.com/watch?v=itqQS_gpNHM) é de tirar o fôlego. Ninguém diria que se trata da mesma pessoa. A moça é danada. Puro talento.

Saiba mais sobre o autor

Henrique Brandão é jornalista e escritor

RPD || Fábio Fonseca Figueiredo: Cidades sustentáveis, a cidade para as pessoas

Objetivo principal de um bom planejamento urbano é o de tornar a cidade mais equilibrada, sustentável, humanizada e agradável para todos

Fábio Fonseca Figueiredo / RPD Online

A cidade é uma forma de aglomeração humana fantástica! Composta de ambiente natural e artificial, a cidade é um organismo vivo que, na sua disformidade, se vai moldando perante o tempo. Necessidades, tipo de relação entre as pessoas e entre as pessoas e o ambiente natural, fazem da cidade esse lugar distópico, caótico porém, como uma orquestra sinfônica, pulsa de maneira concatenada cada dia.

Contudo, o fato de uma orquestra sinfônica fazer funcionar instrumentos tão diferenciados não quer dizer que tais instrumentos não necessitem reparos, e assim são as cidades. Quando pensamos nas cidades brasileiras logo nos vêm à mente lugares diferenciados, com ilhas de prosperidade e pujança econômica rodeadas de favelas, palafitas, pessoas vulneráveis sobrevivendo com o mínimo necessário para sua existência e sobrevivendo mesmo das sobras de uma sociedade cada vez mais concentradora, centralizadora e segregada. Analisando a urbanização brasileira, Milton Santos diz que a cidade em si se torna criadora de pobreza, tanto pelo seu modelo socioeconômico, como pela sua estrutura física que faz dos seus habitantes das periferias ainda mais vulneráveis. Para ele, a pobreza não é só o resultado do modelo socioeconômico atual, mas também do modelo sócioespacial das cidades.

O ano de 2008 é considerado um marco na história da humanidade, pois foi a primeira vez que mais pessoas passaram a morar nas cidades do que no campo, em todo o mundo. Projeções indicam que, em 2030, serão seis de cada dez pessoas que viverão nas pólis e, para 2050, estima-se que 2/3 da população mundial serão urbanas. No Brasil, em 2010, o último censo do IBGE, apontava que 85% da população viviam nas cidades e, destes, 26%, nas cidades litorâneas. Essas estatísticas dão a noção da complexidade de pensar o planejamento urbano, desenvolvendo-o de forma equilibrada e trazendo esse planejamento para privilegiar as pessoas.

As cidades concentram 70% do PIB mundial, mas se distribuem em apenas 2% da superfície terrestre. As cidades também são responsáveis por consumir 60% de toda energia produzida no planeta, contribuem com 70% da emissão de gases do efeito estufa e geram 70% dos resíduos sólidos. Some-se a essas estatísticas o crescimento desordenado e a densidade populacional que potencialmente acarretam problemas de mobilidade urbana, contaminação nas suas diversas formas e a segregação socioespacial.

Pensando na questão urbana como problema e tratando de propor alternativas no ano de 2016, a ONU realizou a Habitat III na cidade de Quito/Equador. A ideia dessa conferência foi lançar as bases para a formação de cidades como ambientes economicamente viáveis, socialmente justos, culturalmente aceitáveis e ambientalmente corretos: em síntese, tornar as cidades mais sustentáveis, cidades humanizadas, cidades para as pessoas. A nova agenda urbana, documento produzido no Habitat III, conecta-se com os ODS, em especial com o ODS 11 que versa sobre cidades e comunidades sustentáveis e apregoa: tornar os assentamentos humanos inclusivos, seguros, resilientes e sustentáveis.

Ou seja, tanto os ODS como a agenda urbana possuem como objetivo tornar as cidades espaços de sinergia, menos segregadas e mais sustentáveis. Na prática, implica dizer que os planejadores urbanos, gestores públicos e sociedade civil organizada devem pensar modelos de cidade resgatando aquela na qual o citadino seja o protagonista do planejamento urbano.

Se até final dos anos 1950 as cidades eram pensadas para as pessoas, o modernismo com sua visão de cidade como máquina de produção capitalista alargou ruas, verticalizou vivendas, distanciou pessoas e retirou o verde do espaço natural urbano. Assim, no que tange ao meio ambiente, a importância das áreas verdes no espaço urbano deve ser analisada levando-se em consideração que o meio ambiente urbano é cada vez mais um meio artificial e, como tal, o planejamento deve se moldado no sentido de equilibrar o natural com o artificial. As áreas verdes proporcionam qualidade de vida pelo fato de garantir áreas destinadas ao lazer, melhorar a estética do local, possibilitar espaços de sociabilidade e humanidade e melhorar a qualidade do ar.

Para Jan Gehl, aclamado urbanista dinamarquês, o século XXI nos traz um momento de ambiência favorável para a nova remodelação das cidades. Para o autor, já temos conhecimentos suficientes para entender que há conexões entre a forma física das cidades, ou seja, como as cidades vão se desenvolvendo, e o comportamento humano, em uma relação de causa-efeito. Portanto, cabe à sociedade atual cambiar o modelo de uma cidade antropofágica, devoradora de agenciamentos humanos e espaços naturais para uma cidade pensada a partir de um urbanismo para as pessoas.

Nesse sentido, entendemos que a melhor cidade é a cidade que proporciona que as pessoas se encontrem e possar fazer desses encontros um bom momento da vida cotidiana. E deve ser o primeiro objetivo de um planejamento urbano, tornar a cidade mais equilibrada, sustentável, humanizada e agradável para todos.

Saiba mais sobre o autor

Fábio Fonseca Figueiredo é professor do Departamento de Políticas Públicas e pesquisador do grupo de pesquisa SEMAPA (Socioeconomia do Meio Ambiente e Política Ambiental) da UFRN.

RPD || Vicente Costa Pithon: A promessa do clube-empresa

Validade da Lei das SAFs ainda provoca intensos debates e pode representar mudança estrutural e profunda no futebol brasileiro

Vicente Costa Pithon / RPD Online

Tal qual um fla x flu dos anos 80, cujos embates entre os times de Zico e Assis manipulavam as atenções da massa no Maracanã, o clássico atualmente em voga no futebol brasileiro se dá entre os entusiastas da transformação de nossos clubes de futebol em empresas formalmente constituídas, com suas características legais inerentes, versus os defensores da manutenção de sua atual estrutura associativa hegemônica, sem a figura de “donos” e cujos desígnios (em tese) são decididos pela comunidade de sócios (não confundir com torcedores). Nesse debate, perpassam sentimentos atávicos de identidade cultural, palavras de ordem, interesses comerciais, preconceitos ideológicos, saudosismos e um antagonismo entre visões românticas e econômicas do ludopédio.

Quase a totalidade de nossos clubes de futebol foi criada entre o final do século passado e o começo deste século por meio de entidades associativas e recreativas, sem fins lucrativos e de caráter sócio-cultural. E assim se mantiveram ao longo dos anos, angariando grande número de adeptos e simpatizantes e se consolidando como fortes ícones culturais. O simples jogo de bola criado por estudantes ingleses iria, no curso do século XX, se transformar num verdadeiro fenômeno de massa, atraindo não só torcedores (transformados em consumidores), mas também grandes interesses econômicos e políticos.